Las responsabilidades del equipo de compliance siguen siendo un rompecabezas para muchos integrantes de la industria en América Latina, especialmente cuando interactúan con los clientes. Las empresas hacen malabares para tener las mejores prácticas y procedimientos para identificar riesgos, pero establecer los mecanismos precisos que brinden procesos de compliance y un departamento de Customer Success de alto nivel al mismo tiempo puede convertirse en una pesadilla.

La verdad absoluta sobre compliance es que todo puede sufrir modificaciones sin previo aviso y el ritmo de movimiento de este campo no se ralentizará pronto.

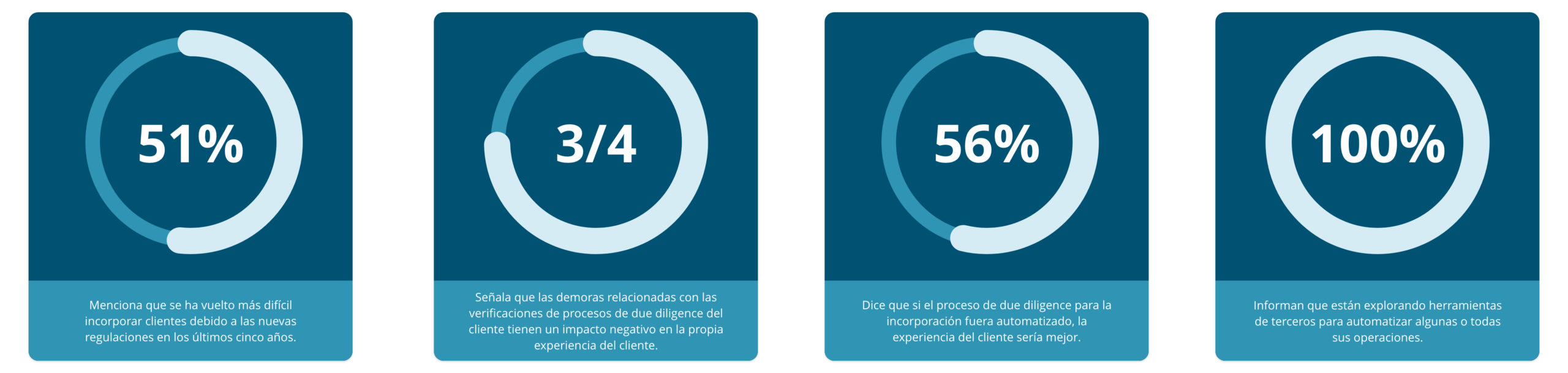

En esta nueva normalidad, la característica comercial más valiosa es la confiabilidad y una falla en la gestión de riesgos de terceros conduce a una deficiente experiencia del cliente, lo que pone en peligro la percepción que tienen de usted y de su departamento de Customer Success. Echemos un vistazo a las opiniones reales de los equipos de compliance al respecto1

:

Abrumador, ¿cierto? Descubrir y confrontar algunos de los mitos de compliance más comunes puede reducir el impacto negativo en su departamento de Customer Success, por lo que, junto con International Compliance Association, realizamos la siguiente lista de mitos contra realidades:

¿Misterio resuelto? Brindar una excelente experiencia al cliente es el factor clave en la gestión de compliance

Los profesionales de compliance tienen más responsabilidades que nunca y la necesidad de una gestión óptima de riesgos de terceros para brindar una excelente experiencia al cliente mientras protege a su empresa es incuestionable. Sin embargo, la gestión de riesgos de terceros no tiene por qué ser dolorosa.

Información práctica, datos confiables y plataformas fáciles de usar, como las proporcionadas por CIAL Dun & Bradstreet, basadas en nuestra Nube de datos Dun & Bradstreet y alineadas con nuestro proceso Live Business Identity, pueden ayudarlo a hacer crecer el valor de su negocio y brindarle la tranquilidad que necesita.