Autor: Sebastian Hasenauer | Líder Región Andina CIAL Dun & Bradstreet

La pandemia del COVID19 ha puesto en jaque a los sistemas de salud del mundo. Ello obligó a los líderes internacionales, en mayor o menor medida, a implantar cuarentenas y toques de queda que afectaron al mercado laboral internacional. Tomando como ejemplo a Estados Unidos de América, solo hasta fines de marzo se habían registrado más de 3 millones de nuevos casos de solicitud de seguro de desempleo a nivel nacional, y se esperaba llegar a un total de 26 millones de desempleados a fines de abril. Las políticas para reducir la movilidad a nivel internacional están generando presiones recesivas sin precedentes que han forzado a los bancos centrales a reducir las tasas de interés de corto plazo, garantizar créditos empresariales e incrementar subsidios y medidas para mantener el empleo con el fin de reducir el impacto económico de la pandemia y de las medidas de seguridad de la salud adoptadas, puesto que una recesión viene acompañada de un incremento en el riesgo de quiebra de empresas en los mercados. Es decir, la crisis de salud tuvo un efecto de contagio en la salud empresarial.

Como tratamiento para lo segundo, el Estado peruano preparó un paquete de estímulos (destacado por BBC Mundo) que contempla, entre otras medidas, invertir más de USD 25 mil millones o 12% del PBI para apoyar la subsistencia y el consumo de las personas. Dentro del paquete de estímulo, el plan Reactiva Perú destina S/ 30 mil millones a mantener viva la cadena de pagos para que las empresas puedan solventar el capital de trabajo requerido para operar. Sin embargo, hay quienes afirman que el impacto es tal, que este fondo puede ser insuficiente para apoyar a todas las empresas que lo necesitan y, por otro lado, no ser suficiente para cada caso, pues el monto asequible de la garantía cubre como máximo el equivalente a tres veces la aportación a EsSalud en el 2019, o un mes de ventas promedio mensual obtenido en 2019.

Esto quiere decir que el Estado estará en capacidad de otorgar como crédito líquido un mes de ingresos promedio lo que es una ayuda, para aquellos que logren acceder a ella, pero no resuelve el problema de fondo que impactará a todo el mercado hasta que éste pueda regresar a su nivel normal de actividad. Nos enfrentamos a una crisis de confianza y crédito.

Prácticamente todas las compañías a nivel internacional van a experimentar un impacto de reducción de flujo de caja de efectivo, por lo que el “Cash is king” vuelve a entrar con fuerza en este nuevo escenario de incertidumbre global. Las empresas aplicarán tácticas dirigidas a retener el efectivo disponible para poder afrontar las obligaciones a corto plazo, como las planillas o vencimiento de proveedores, con el fin de extender al máximo posible el crédito comercial recibido y acortar el brindado. Por ello, con mayor razón todo el mercado buscará brindar el menor crédito y recibir el mayor posible. Este escenario es inviable a nivel nacional e internacional. Incluso las empresas más grandes y con capacidad financiera van a tener que decidir a quién le

otorgan crédito considerando que dichas decisiones implican un mayor riesgo. Por otro lado, hay que comprender que un gran número de proveedores hoy ya no cuentan con la capacidad financiera que tenían antes de marzo 2020 para otorgar créditos comerciales. Adicionalmente, por el efecto de la incertidumbre, un acto racional en toda empresa sería otorgar créditos cuyo vencimiento sea menor al vencimiento de las obligaciones inmediatas. Si en contextos de incertidumbre el efectivo es rey, entonces el crédito se vuelve la reina.

En el ajedrez, al rey se le protege, mientras que la reina es la pieza clave en ofensiva y defensiva según el momento en que se encuentre la partida.

Para resolver esta crisis de confianza y crédito, tanto la empresa otorgante de crédito como las empresas solicitantes de crédito (toda empresa se encuentra en ambas situaciones al unísono) deberán brindar al mercado mayor información y transparencia sobre su entorno actual y, por otro lado, tomar acciones de conocimiento y control de riesgo. Es decir, es necesario poder responder dos preguntas: ¿Cómo decidir a quién se le otorga crédito? ¿Cómo obtengo más y mejor crédito?

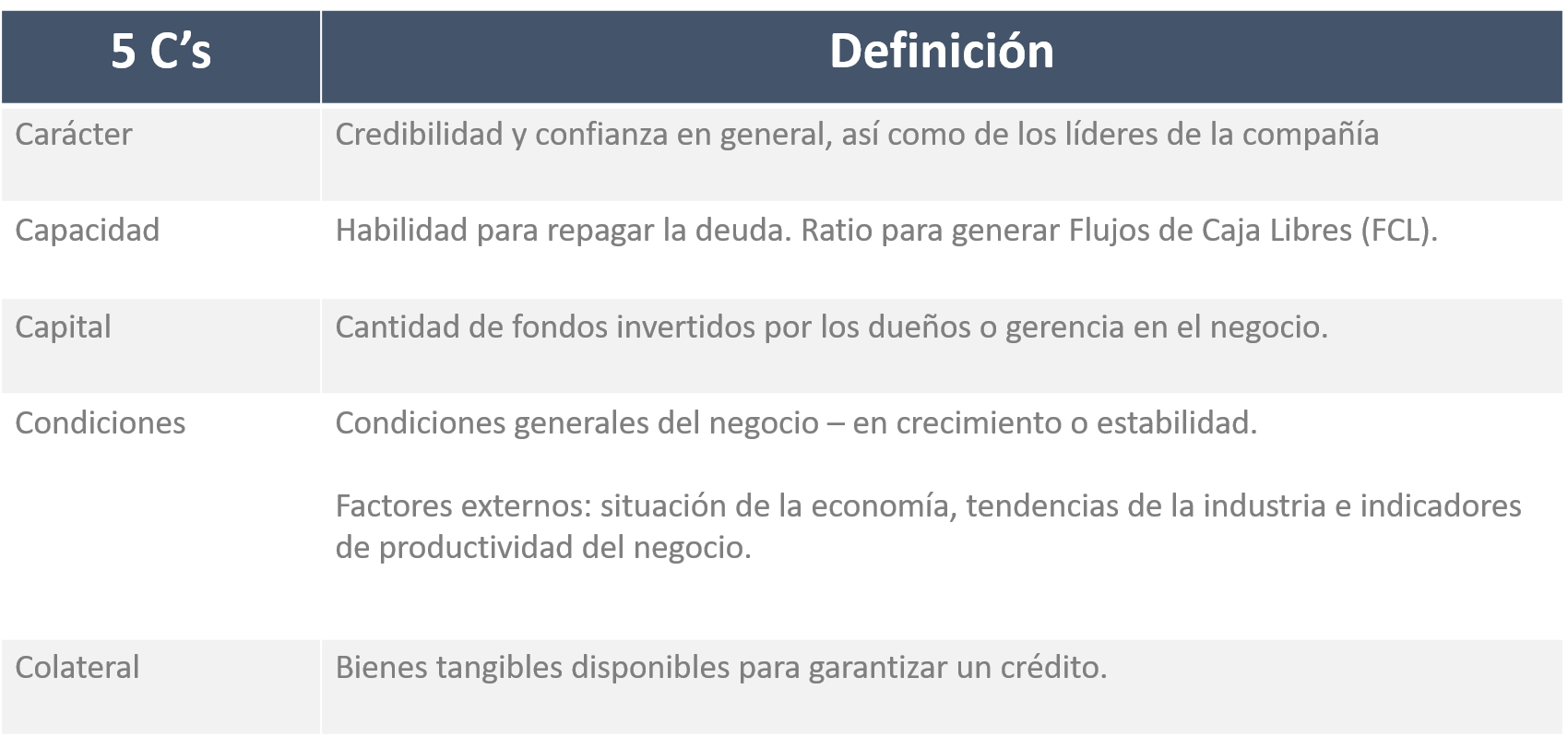

Para responderlas es necesario retornar a la base de las decisiones de crédito, las 5C del Crédito:

A partir de toda crisis, aparecen oportunidades. En esta ocasión podemos reorganizarnos a fin de implementar mecanismos para gobernar el riesgo y no dejar que éste nos gobierne a nosotros. Es posible reconstruir un negocio sostenible ahora y en el mundo posterior al COVID-19.