Autor: Solomon Abudarham | Líder de Trade & Partnership Development

Tras la declaración de pandemia en marzo de 2020 por la Organización Mundial de la Salud (OMS), la situación sumergió a gobiernos, empresas y mercados en la incertidumbre. Esto generó una ruptura de las expectativas financieras y empujó a las economías y negocios de todas partes del mundo a buscar formas de adaptarse. Después de siete meses, la confianza de los consumidores se mantiene expectante ante las medidas y políticas de reapertura.

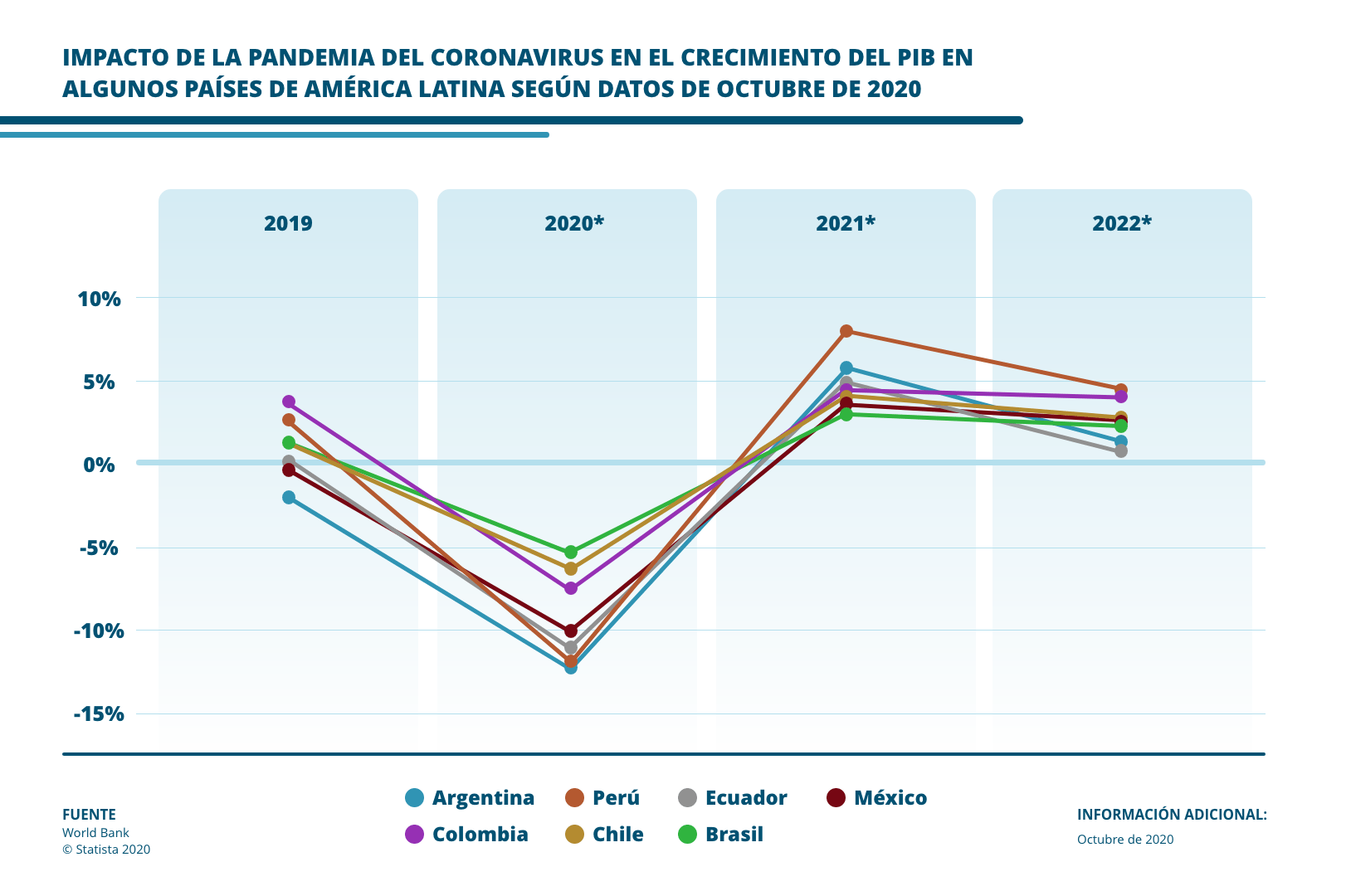

Sin embargo, a pesar de una subsecuente reactivación económica, América Latina y el Caribe han sido unas de las regiones más afectadas. En palabras del Dr. Arun Singh, Global Chief Economist de Dun & Bradstreet, “la región está rezagada con respecto a otras a pesar de los signos de recuperación gradual en Brasil y México desde el punto más bajo del impacto inducido por el COVID-19 del segundo trimestre. La actividad económica se acelerará de manera desigual en toda la región hasta fines de 2020 a medida que el comercio, la inversión y las remesas se reduzcan drásticamente”.

Fuente: Banco Mundial

Con el impacto aún en evolución, existen factores de riesgo a considerar que pueden ser clave para el desarrollo o desgaste de una empresa durante la crisis global que estamos viviendo. La reanudación de cierres forzosos y los persistentes casos de COVID-19, hacen que se prolongue aún más la recuperación y se extienda la recesión económica regional y mundial. Aunado a esto, las nuevas olas de contagios en Europa hacen que los mercados requieran una nueva ronda de bloqueos comerciales y de movimiento en dicho continente. Además, el aumento en las tasas de morosidad de los valores respaldados en América del Norte podría provocar quiebras y consecuencias a mediano y largo plazo para inversores multinacionales.

Ante un panorama como éste, el crédito se convierte en una herramienta ideal para que las empresas puedan satisfacer sus demandas de servicios y enfrentar los retos presentes y futuros en la era del COVID-19. La precisión de los montos a otorgar, los plazos y el conocimiento detallado de la entidad deben ser analizados a fondo para que esta opción cumpla su función y permita solventar contrariedades a mediano plazo.

En 2019, el crédito en América Latina demostró ser una posibilidad dinámica, y presentó un comportamiento positivo a pesar del bajo crecimiento económico generalizado de la región. Este dinamismo ayudó al comercio internacional y a la inversión privada, tanto local como externa. La Federación Latinoamericana de Bancos (Felaban), consideró que sus entidades en la región han mostrado una tendencia resiliente para adaptarse a las condiciones adversas, además de mantener buenos indicadores de rentabilidad a nivel internacional. Todo lo anterior, a pesar de los periodos de escaso crecimiento económico y de que los empresarios han tenido una postura más cuidadosa con sus inversiones.

Pese a que la irrupción del COVID-19 cambió el panorama mundial, el crédito sigue siendo una opción tangible para sobrellevar la disminución de porcentajes y los flujos en las cadenas de suministro. Empresas en todas las industrias han tenido que desarrollar estrategias extraordinarias, entre las que se integran el manejo decisivo de créditos a clientes, como algunos casos en el ámbito de transportes.

Al respecto, el director general del TDR Soluciones Logísticas, comentó que tuvieron la necesidad de establecer un comité de manejo se crisis, encargado de delinear las estrategias para cuidar el efectivo, esto para dotar de oxígeno a la empresa, y así generar más confianza en la gente con una empresa financieramente sana. Medidas como ser cuidadosos durante el proceso de otorgar créditos, analizar y conocer a detalle sus fondos de cobranza y mantener un diálogo franco con clientes y proveedores sobre las expectativas, capacidades y fechas determinadas de pagos son la columna del crédito como una alternativa.

Después de que la OMS declaró el inicio de la pandemia en marzo, la incertidumbre hundió a gobiernos, empresas y mercados. Esto hizo que la confianza del consumidor permaneciera indecisa y expectante. Ante esto, y una activación económica desigual en América Latina durante 2020, el crédito se convierte en una herramienta ideal para que las empresas sigan atendiendo sus demandas y enfrenten los desafíos actuales y futuros. Esta posibilidad resultó ser una opción dinámica en LATAM durante 2019 a pesar del bajo crecimiento económico.

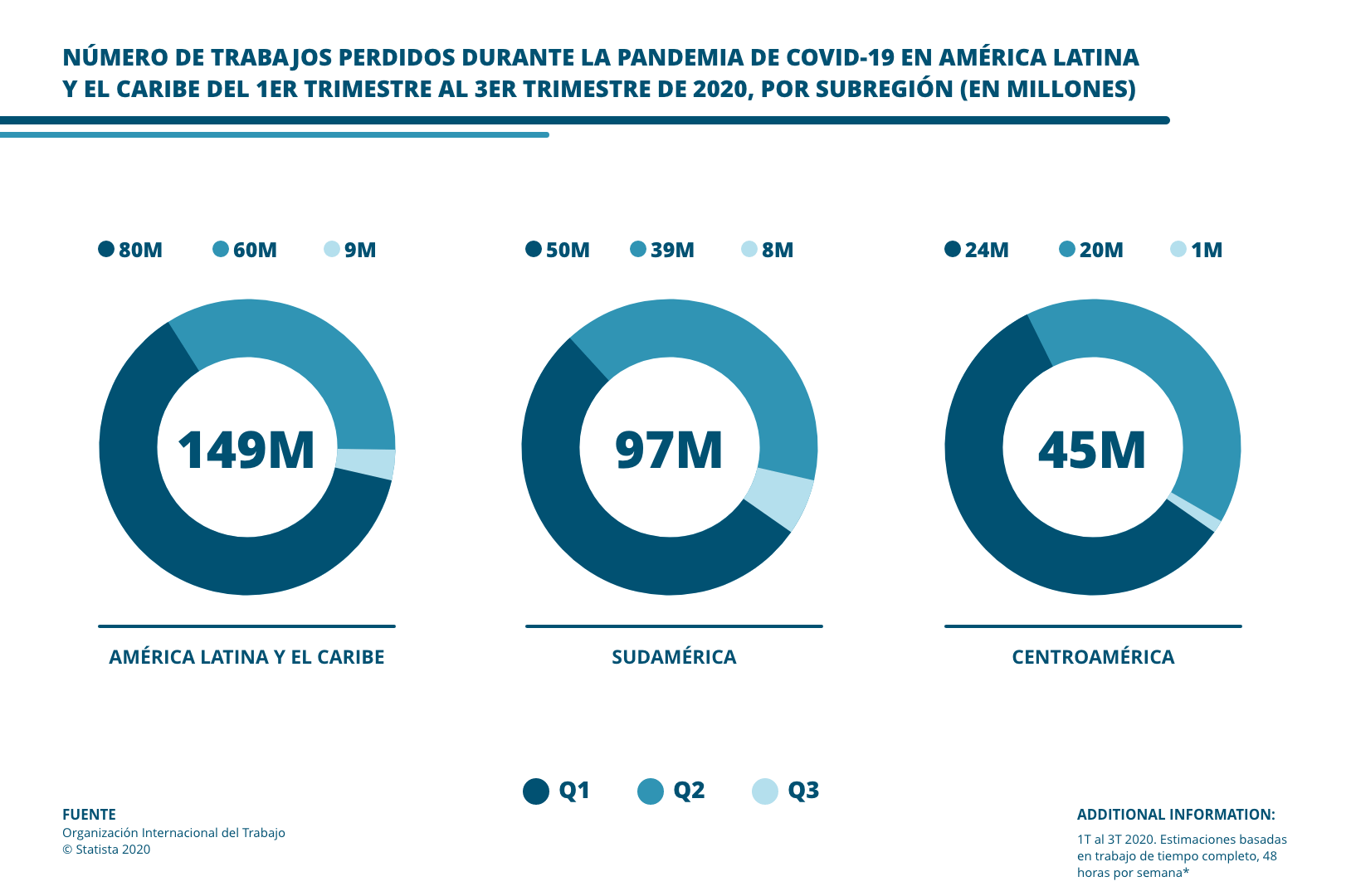

Fuente: Organización Internacional del Trabajo

¿Qué medidas han tenido que tomar las empresas para reducir los riesgos? Muchos han creado diferentes estrategias como comités de gestión de crisis, revisiones exhaustivas de los fondos de cobranza y análisis detallados para otorgar crédito. Incorporar un adecuado balance de riesgos, establecer límites crediticios precisos y monitorear el riesgo de la cartera de cada área ha sido fundamental. Es por eso que CIAL 360 Credit se convierte en la opción indicada para prevenir los efectos del COVID-19. En CIAL Dun & Bradstreet trabajamos en soluciones que mejor se alineen a necesidades financieras, tal es el caso de CIAL 360 Credit que permite automatizar decisiones de crédito con base en información confiable y actualizada.

Conceder créditos con bajo riesgo

La nueva realidad económica ha generado que se tomen medidas más claras y activas para mitigar los riesgos de crédito y en las cadenas de suministro de cada empresa. Algunas de las opciones para tomar en cuenta son:

- Incorporar un equilibrio adecuado de riesgos: un periodo prolongado de prosperidad económica y quiebras mínimas pueden haber influido en el enfoque de la política crediticia cotidiana, lo que ha permitido un mayor riesgo en la cartera de lo que sería prudente en un entorno de crecimiento lento o de una economía recesiva. Para reevaluar la política de crédito de una empresa es necesario recalibrar el perfil de riesgo de la cartera de clientes nuevos y existentes.

- Establecer límites de crédito adecuados: se debe aprovechar esta oportunidad para realinear los límites de crédito e informarse acerca de la exposición crediticia que tiene para toda la jerarquía corporativa global de ese cliente. De la misma manera, es aconsejable ajustar los límites de crédito (incrementándolos o reduciéndolos) según la evaluación del riesgo individual de ese cliente.

- Establecer términos apropiados: evaluar el riesgo potencial de cada nueva oportunidad o renovación del cliente ayudará a realinear los términos de crédito en función de la probabilidad de que el cliente pague a tiempo y dentro de esos términos.

- Monitoreo del riesgo de la cartera: con mayor urgencia, se debe considerar implementar el monitoreo del riesgo de crédito de toda la cartera global para identificar los puntos débiles que podrían ocasionar pérdidas por deudas incobrables o posibles quiebras.

Ante la nueva situación económica a la que la región y el mundo entero se está enfrentando, lo más adecuado es tener la información pertinente y así tomar las mejores decisiones con un enfoque proactivo que permita prever riesgos, conocer a fondo las oportunidades y hacer del crédito una posibilidad para que las cadenas de suministro de una empresa sigan sus ciclos.