Autor: Solomon Abudarham | Líder para Trade and Partnership Development

Após a declaração de pandemia em março de 2020 pela Organização Mundial da Saúde (OMS), a situação submergiu governos, empresas e mercados em incerteza. Isso gerou uma ruptura nas expectativas financeiras e forçou empresas e economias ao redor do mundo a buscar maneiras de se adaptar. Depois de sete meses, a confiança do consumidor permanece expectante perante medidas e políticas de reativação.

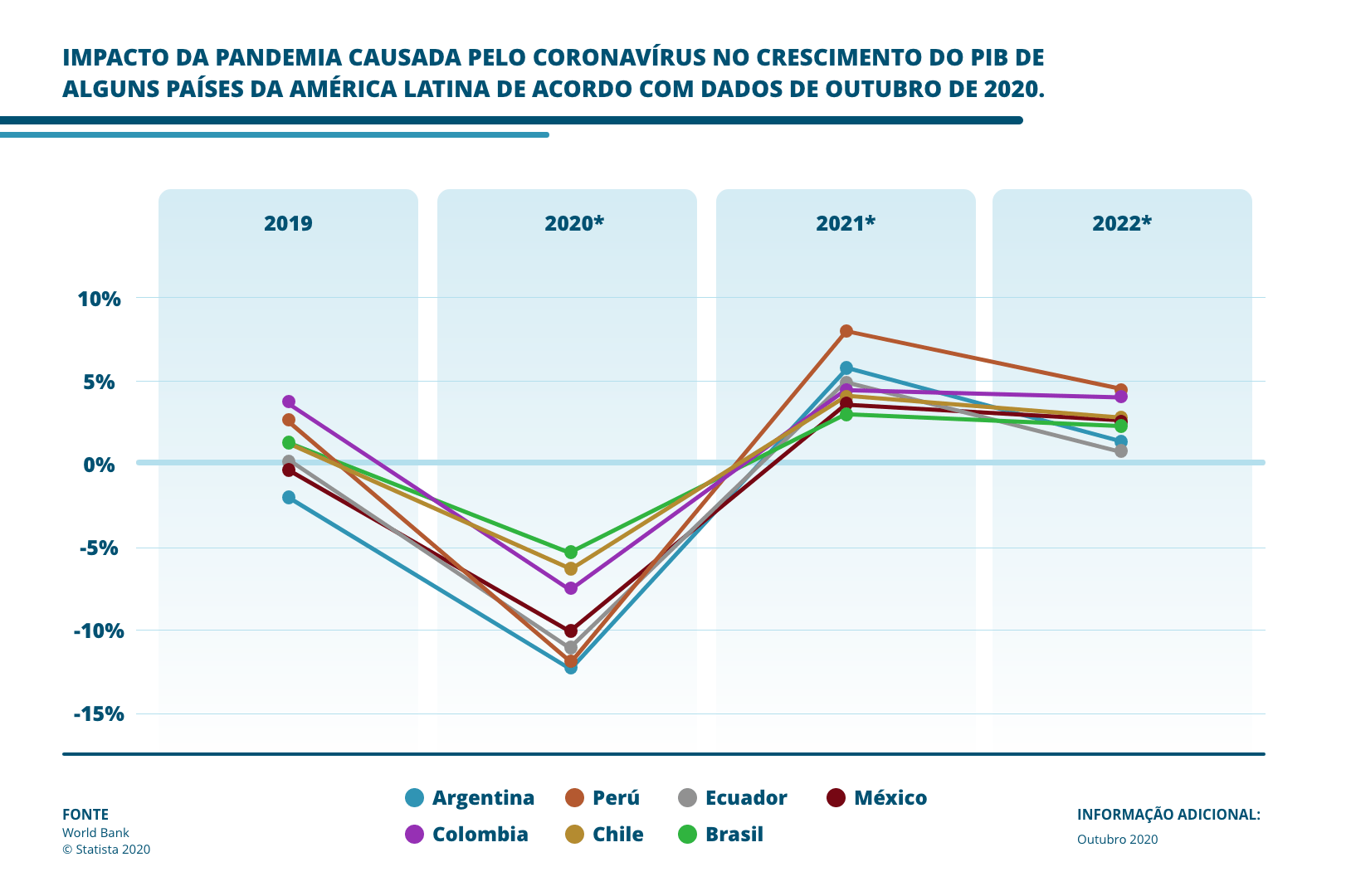

Contudo, apesar de uma subsequente reativação econômica, a América Latina e o Caribe estão entre as regiões mais afetadas. Nas palavras do Dr. Arun Singh, Global Chief Economist da Dun & Bradstreet: “A região está atrasada em relação a outras apesar dos sinais de recuperação gradual do Brasil e do México desde o ponto mais baixo do impacto causado pelo Coronavírus no segundo semestre. Haverá uma aceleração desigual da atividade econômica na região ao final do ano de 2020 dada a redução drástica do comércio, investimentos e remessas.”

Fonte: Banco Mundial

Com o impacto ainda evoluindo, há fatores de risco a serem considerados, que podem ser fundamentais para o desenvolvimento ou desgaste de uma empresa durante a crise mundial que estamos vivenciando. A retomada de fechamentos forçados e os persistentes casos de COVID-19 prolongam ainda mais a recuperação e estendem a recessão econômica regional e global. Somado a tudo isso, a nova onda de contágio na Europa faz os mercados requeiram uma nova rodada de bloqueios de comércio e movimentos no continente. Além disso, o aumento do índice de inadimplência para títulos lastreados na América do Norte pode causar falências e consequências a médio e longo prazo para investidores multinacionais.

Diante de um cenário como este, o crédito se tornou uma ferramenta ideal para empresas atenderem suas demandas de serviços e enfrentar desafios atuais e futuro nos tempos da COVID-19. A precisão dos valores a conceder, prazos e conhecimento detalhado da entidade, devem ser profundamente analisados para que esta opção cumpra a sua função e permita resolver os contratempos a médio prazo.

Em 2019, o crédito na América Latina se mostrou uma possibilidade dinâmica, apresentando um desempenho positivo apesar do baixo crescimento econômico geral na região. Esse dinamismo ajudou o comércio internacional e o investimento privado, tanto local quanto externo. A Federação Latino-americana de Bancos (Felaban) considerou que suas entidades na região demonstraram uma tendência resiliente à adaptação a condições adversas, além de manterem bons indicadores de lucratividade a nível internacional. Tudo isso independentemente de períodos de baixo crescimento econômico e que os empresários tenham uma postura mais cautelosa com seus investimentos.

Embora o surgimento da COVID-19 tenha mudado o cenário global, o crédito permanece sendo uma opção tangível para lidar com o declínio nas porcentagens e fluxos em cadeias de suprimentos. Empresas em todos os setores precisaram desenvolver estratégias extraordinárias, incluindo o gerenciamento decisivo de crédito a clientes, como em alguns casos no campo de transportes.

A respeito disso, o diretor geral da TDR Soluciones Logísticas comentou que eles tiveram a necessidade de estabelecer um comitê de gestão de crise, encarregado de traçar as estratégias para cuidar do caixa, isso para deixar a empresa “respirar” e gerar mais confiança nas pessoas com uma empresa “financeiramente saudável”. Medidas como a cautela durante o processo de conceder crédito, analisar e conhecer detalhadamente seu fundo de cobranças, e manter um diálogo honesto com clientes e fornecedores sobre expectativas, capacidades e datas específicas de pagamento, são a coluna do crédito como uma alternativa.

Após a OMS declarar a pandemia em março, incerteza afundou governos, empresas e mercados. Isso fez com que a confiança do consumidor permanecesse hesitante e expectante. Diante disso, e de uma ativação econômica desigual na América Latina durante 2020, o crédito torna-se uma ferramenta ideal para empresas continuarem atendendo suas demandas e enfrentarem desafios atuais e futuros. Essa possibilidade se mostrou uma opção dinâmica na América Latina durante 2020 apesar do baixo crescimento econômico.

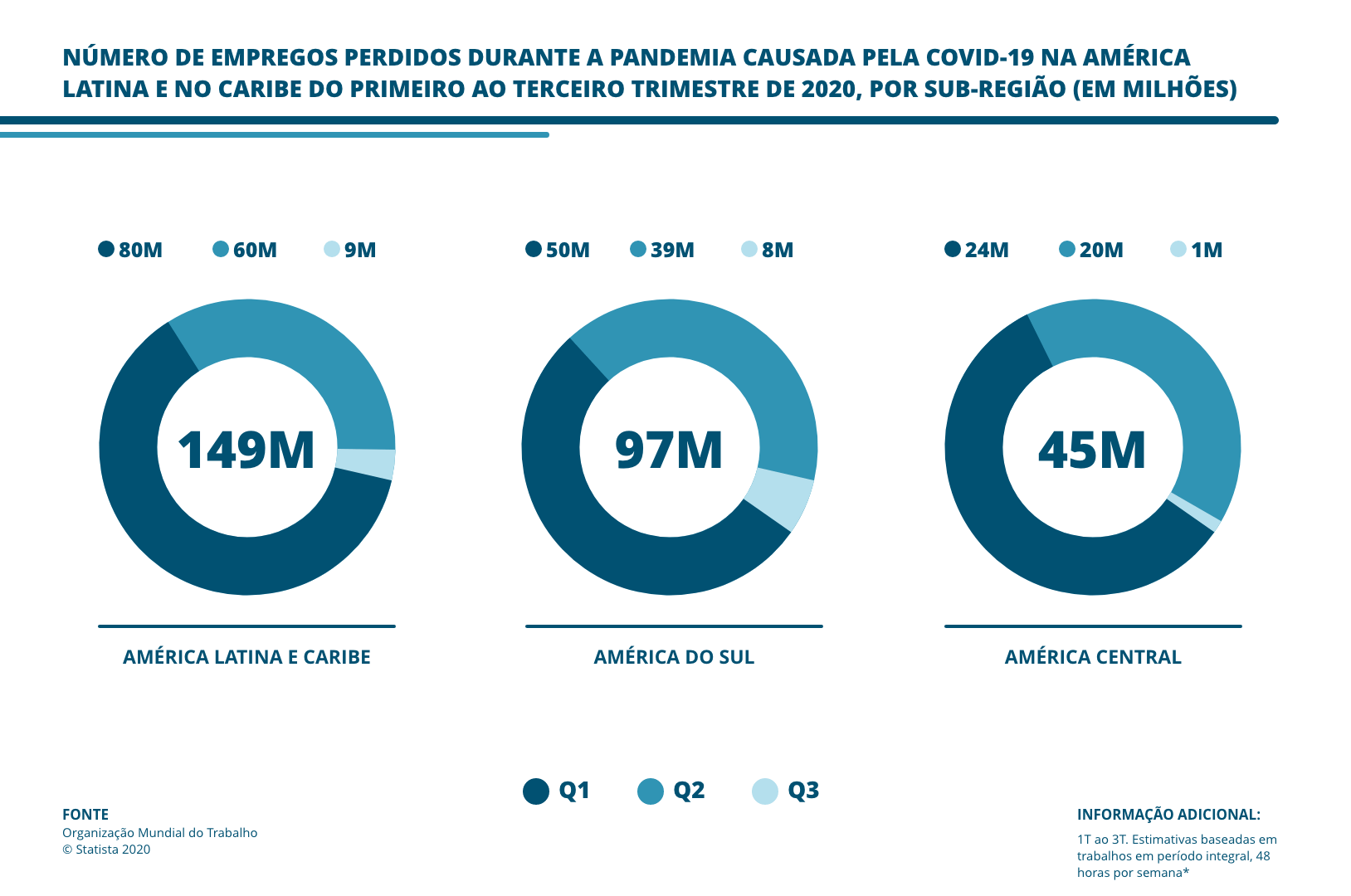

Fonte: Organização Mundial do Trabalho

Que medidas as empresas tiveram que tomar para reduzir os riscos? Muitas criaram diferentes estratégias como comitês de gestão de crise, fizeram revisões exaustivas dos fundos de cobrança e análises detalhadas para estender crédito. Incorporar balanço de riscos adequado, estabelecer limites de crédito precisos e monitorar o risco da carteira de cada área. Na CIAL Dun & Bradstreet, trabalhamos em soluções alinhadas às necessidades mais prementes das empresas, como o CIAL 360 Credit, que pode ajudar a automatizar as decisões de crédito com base nas informações mais atualizadas e confiáveis.

Estender crédito de baixo risco

A nova realidade econômica tem gerado medidas mais ativas para mitigar os riscos de crédito nas cadeias de suprimentos de cada empresa. Algumas das opções a serem consideradas são:

- Incorporar um balanço apropriado de riscos: um período prolongado de prosperidade econômica e falências mínimas podem ter influenciado o foco da política de crédito no dia a dia, permitindo mais risco na carteira do que seria prudente em um ambiente de crescimento lento ou economia recessiva. Para reavaliar a política de crédito de uma empresa é necessário recalibrar o perfil de risco da carteira de clientes novos e existentes.

- Estabelecer limites de crédito adequados: Esta oportunidade deve ser aproveitada para realinhar os limites de crédito e aprender sobre a exposição de crédito que você tem para toda a hierarquia corporativa global desse cliente. Da mesma forma, é aconselhável ajustar os limites de crédito (aumentando ou diminuindo-os) de acordo com a avaliação do risco individual do cliente.

- Estabelecer os termos apropriados: Avaliar o risco potencial de cada nova oportunidade ou renovação de cliente ajudará a realinhar os termos de crédito com base na probabilidade de o cliente pagar no prazo e dentro desses termos.

- Monitoramento de risco de portfólio: Talvez mais urgentemente, considere a implementação de monitoramento de risco de crédito para toda a carteira global para identificar pontos fracos que podem levar a perdas com dívidas incobráveis ou falências potenciais.

Dada a nova conjuntura econômica que atravessa a região e todo o mundo, o mais adequado é ter as informações relevantes e tomar as melhores decisões com uma postura proativa que permita antecipar riscos, entender oportunidades e fazer do crédito uma possibilidade para cadeias de suprimentos de uma empresa para seguir seus ciclos.